Clube

Varandas fala de Mamede e faz ligação curiosa com jogo do Sporting: "Coincidência? Não creio"

30 Jan 2026 | 11:38

Receba, em primeira mão, as principais notícias do Leonino no seu WhatsApp!

Clube

24 Out 2020 | 13:59 |

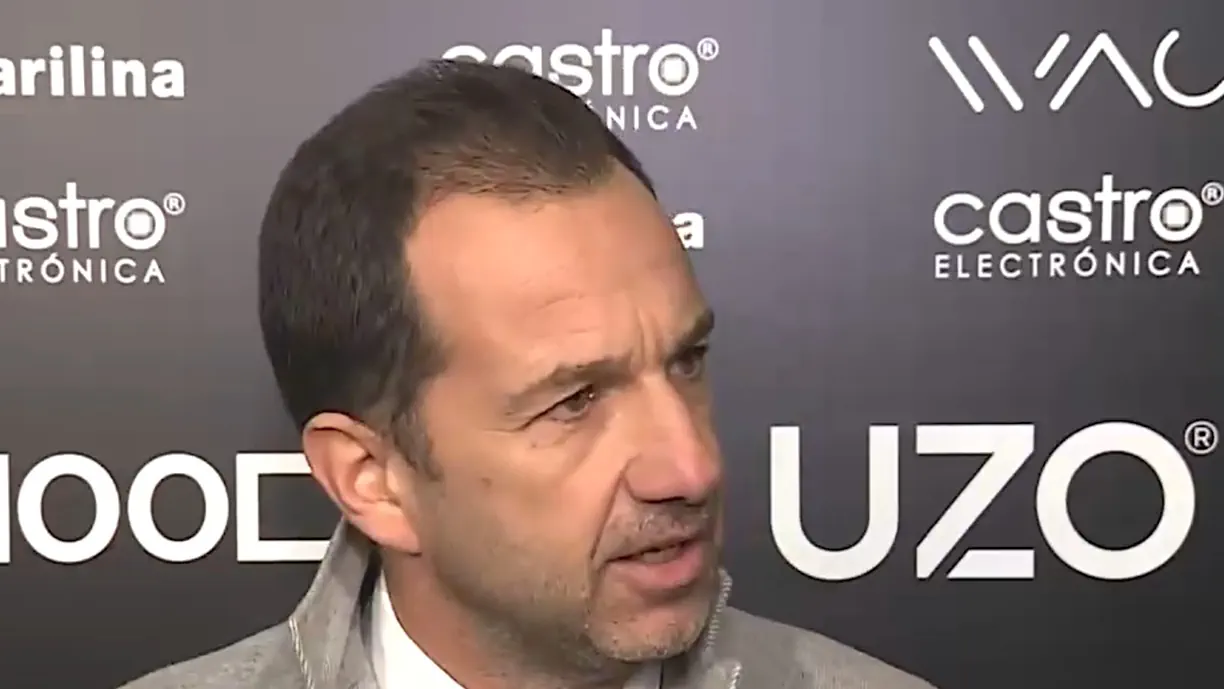

"Mal-amado, ou pelo menos pouco-amado, dentro de portas, o líder dos leões aproveita os bons indicadores da equipa de futebol e tenta também recolher o apoio e admiração dos seus adeptos, que não esconderam a indignação pela polémica arbitragem do clássico do passado sábado". A ideia foi, este sábado, 24 de outubro, defendida por Sérgio Krithinas, num artigo de opinião no jornal ´Record´. O diretor-adjunto do diário desportivo disse acreditar que “Varandas foi à guerra com o FC Porto e isso até poderá merecer a aprovação dos adeptos e Sócios do Sporting CP, mas no fim de contas tudo depende do que se passar dentro de campo. Porque não adianta falar grosso se a bola não entrar no sítio certo”. Sérgio Krithinas recordou que "Varandas atacou o FC Porto, mas também o SL Benfica", afirmando que a ausência de resposta das águias "permite suspeitar, pelo menos, de um alinhamento político entre os dois rivais de Lisboa. A partir daqui, não há grande margem para meter a marcha-atrás". A finalizar, Sérgio Krithinas considerou que a mensagem foi dirigida aos dragões, mas o Presidente leonino “quis que fosse ouvida dentro do Clube”.

Fotografia de Sporting CP

Empresário assumiu que irá avançar, optando por adiar explicações mais detalhadas sobre os motivos que sustentam essa escolha

04 Fev 2026 | 09:25 |

Bruno Sá, proprietário do restaurante 'Cantinho do Sá', localizado nas proximidades do Estádio José Alvalade, vai apresentar-se como candidato à presidência do Sporting. Desta forma, Frederico Varandas não será assim o único candidato ao próximo ato eleitoral.

A hipótese de existir um opositor foi agora confirmada pelo próprio ao jornal 'A Bola'. O empresário assumiu que irá avançar, optando por adiar explicações mais detalhadas sobre os motivos que sustentam essa escolha e prepara-se para reunir as assinaturas necessárias à formalização da candidatura.

A decisão surge após vários incentivos de figuras ligadas ao Clube que não se identificam com a liderança de Frederico Varandas. Apesar de estar consciente das dificuldades do desafio, o empresário pretende usar a campanha para trazer a debate temas relevantes para muitos adeptos.

Nos próximos dias deverão ficar mais claros os apoios reunidos, estando já praticamente definidas as listas para os diferentes órgãos sociais. O ato eleitoral terá lugar no Pavilhão João Rocha no sábado, dia 14 de março, entre as 09h00 e as 20h00. As candidaturas devem ser apresentadas até às 18h00 do próximo dia 12 de fevereiro.

Até ao momento, o único candidato oficialmente conhecido é Frederico Varandas, que se prepara para se recandidatar a um terceiro mandato. O dirigente, de 46 anos, lidera o Clube de Alvalade desde setembro de 2018, sendo o 43.º Presidente na história dos leões.

Atual dirigente máximo anunciou que vai recandidatar-se nas eleições marcadas para 14 de março e surgem agora alterações na composição para os órgãos sociais

31 Jan 2026 | 10:17 |

Frederico Varandas anunciou que vai recandidatar-se à presidência do Sporting nas eleições marcadas para 14 de março e surgem agora alterações na composição da sua lista para os órgãos sociais do Clube. A maior novidade prende-se com a Mesa da Assembleia Geral.

Pedro Almeida Cabral, que até agora exercia o cargo de vice-presidente deste órgão, vai substituir João Palma na liderança da MAG. A mudança representa uma das poucas alterações, já que a restante estrutura para o Conselho Diretivo deverá manter-se bastante semelhante à atual.

O advogado e atual 'vice' da MAG quem encabeçará a proposta a sufrágio: presente no referido órgão social desde 2018, onde tinha as funções de secretário, um dos sócios fundadores da 'ec legal' (em 2021) acumula mais de 20 anos de experiência no seu ramo.

Concentra a sua atividade em processos de contencioso civil e comercial, mas também em arbitragens. Foi consultor no Gabinete de Política Legislativa e Planeamento do Ministério da Justiça, gestor de projetos SIMPLEX na Secretaria de Estado da Justiça e consultor na Presidência do Conselho de Ministros.

O prazo para a entrega oficial das listas encerra no próximo dia 12 de fevereiro, pelo que ainda podem surgir pequenos ajustes de última hora, mas, até ao momento, esta é a alteração mais significativa conhecida na equipa de Frederico Varandas rumo ao ato eleitoral.

José Pedro Aguiar-Branco lembrou ex-atleta pela sua "carreira desportiva longa e frutuosa" com a camisola de Portugal e do Clube de Alvalade

30 Jan 2026 | 17:25 |

A Assembleia da República aprovou por unanimidade, esta sexta-feira, dia 30 de janeiro, um voto de pesar pela morte de Fernando Mamede. O mesmo apresentado pelo presidente da Assembleia da República, José Pedro Aguiar-Branco, lembrando o ex-atleta pela sua "carreira desportiva longa e frutuosa" com a camisola portuguesa e do Sporting.

“Figura incontornável do atletismo nacional, Mamede foi ídolo de gerações e símbolo de esforço, dedicação, devoção e glória. Ao serviço do seu Clube, conquistou inúmeros títulos nacionais e europeus, contribuindo decisivamente para o prestígio do desporto português. Por esta razão, foi agraciado, em 1989, com o grau de Comendador da Ordem de Mérito”, lembra o parlamento.

Aguiar-Branco recordou a figura histórica dos leões como especialista em provas de fundo, pela participação em três edições dos Jogos Olímpicos, pela medalha de bronze no campeonato do mundo de corta-mato e destaca o recorde mundial de 10 mil metros conseguido em 1984 no ‘meeting’ de Estocolmo.

“Manteve esta marca durante cinco anos, tendo-se consagrado como o último fundista europeu a deter o recorde mundial desta distância”, frisa a nota, prestando “tributo ao seu excecional percurso” e endereçando condolências à família, amigos, ao Sporting e à Federação Portuguesa de Atletismo.

Frederico Varandas, Presidente do Sporting, deslocou-se ao Edifício da Saudade, em Carnide, para marcar presença no velório de Fernando Mamede, afirmando sentir-se um privilegiado por ter privado com uma das maiores figuras do atletismo nacional (Saiba mais AQUI).

Varandas fala de Mamede e faz ligação curiosa com jogo do Sporting: "Coincidência? Não creio"

30 Jan 2026 | 11:38

Tribunal inocenta Varandas e absolve Presidente do Sporting de palavras sobre Pinto da Costa

28 Jan 2026 | 17:52

Presidente da República recorda Fernando Mamede: "Figura incontornável do atletismo"

28 Jan 2026 | 12:28